En robust tjurmarknad för spannmål, och faktiskt i många olika varor, startade i augusti 2020. Under de kommande månaderna fördubblades priset på majs och sojamjöl steg med 50 %. I maj i år, priserna nådde förmodligen sin topp. Med undantag för en torka i Mellanvästern, vilket verkar allt mer osannolikt, de högsta priserna finns nu i backspegeln och spannmålspriserna kommer att fortsätta att dämpas.

Om maj verkligen var toppen av marknaden, en björnmarknadsstämning börjar sätta sig in. Köpare blir mindre angelägna om att köpa och säljare är mer angelägna om att sälja. Det verkar vara läget i spannmål just nu.

Även om covid-19 fortfarande kastar en mörk skugga över ekonomisk aktivitet, ekonomisk expansion är verklig. Den ekonomiska tillväxten i världen uppskattas till 5,6 % i år jämfört med uppskattningar på bara 4 % för några månader sedan. Utsikterna ser ljusare ut även för världens kycklingindustri.

Det finns fortfarande många saker som fortfarande kan gå fel i kycklingindustrin. Delta-stammen av covid är ett bakslag som kan påverka den globala ekonomiska återhämtningen; spannmålspriserna skulle kunna gå högre om det finns en torka i sista minuten i USA; och det senaste utbrottet av aviär influensa i Asien och Europa kan återkomma med större inverkan nästa höst.

Trots dessa utmaningar, recessionens effekter på världsekonomin av pandemin bör minska när fler människor vaccineras. Det verkar nu som att den ekonomiska recessionen och återhämtningen kommer att bli ett udda format "W". Nedgången förra året följdes av en stor procentuell ökning i år jämfört med förra året; den ekonomiska tillväxten i världen kommer sedan att minska 2022 när de enkla jämförelserna slutar och slutligen tar fart 2023.

Efterfrågan på animaliskt protein minskar normalt under perioder av ekonomisk recession eftersom kött är en lyx för de flesta av världens befolkning. I fallet med denna lågkonjunktur, de negativa effekterna på proteinefterfrågan mildrades något av massiva ansträngningar från många regeringar för att stödja konsumenternas inkomster. Som ett resultat, köttkonjunkturen var mildare än förväntat och efterfrågan stärks i många länder.

Fjäderfäindustrin var väl positionerad för att klara krisen. I en lågkonjunktur sker en förskjutning i efterfrågan från dyrare kött till fjäderfä. Dessutom, den senaste tidens långsamma expansion av fjäderfäproduktionen förra året på grund av covid-lågkonjunkturen ledde till en brist på kyckling i år inför en förnyad efterfrågan med en resulterande ökning av kycklingpriset.

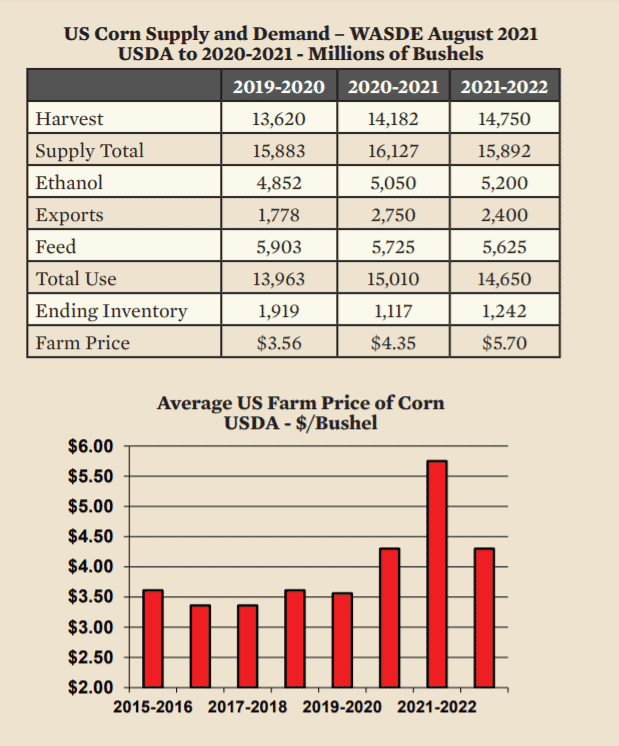

Majs

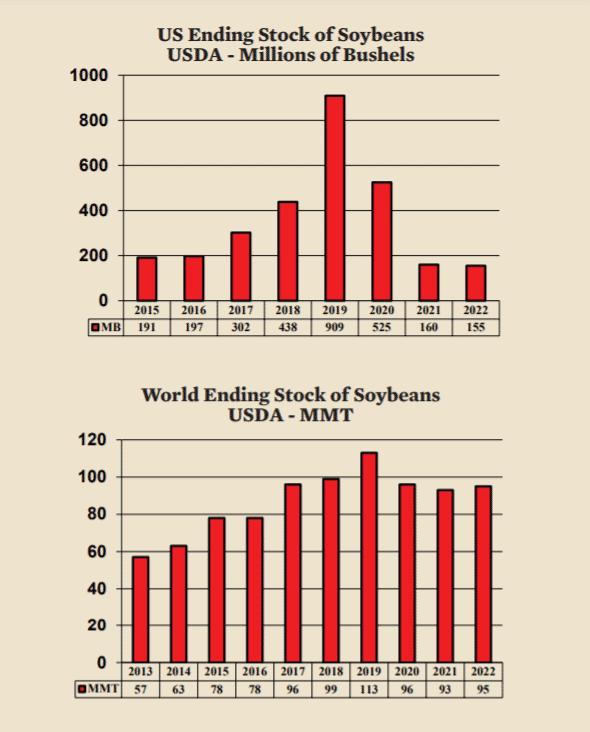

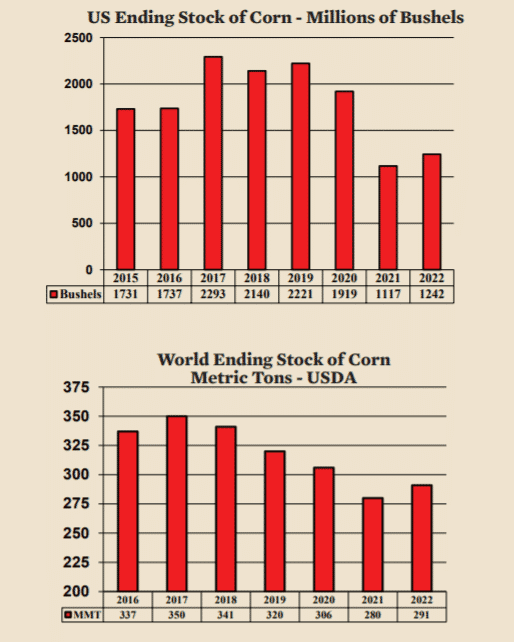

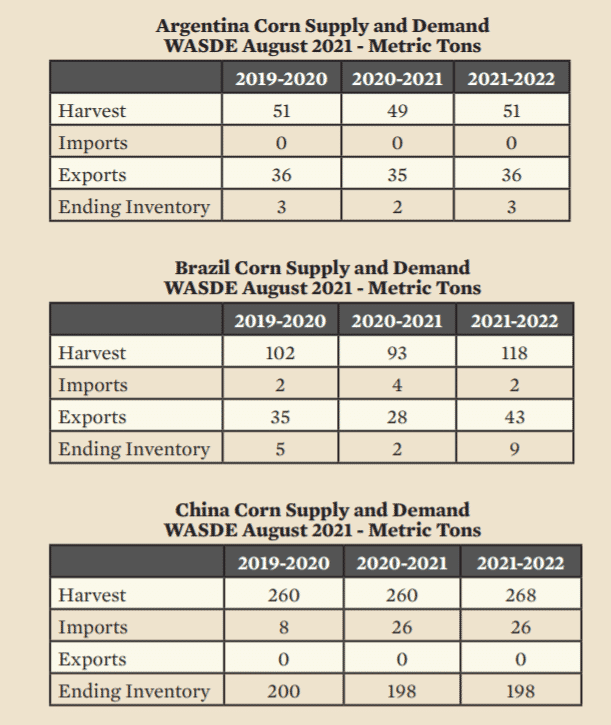

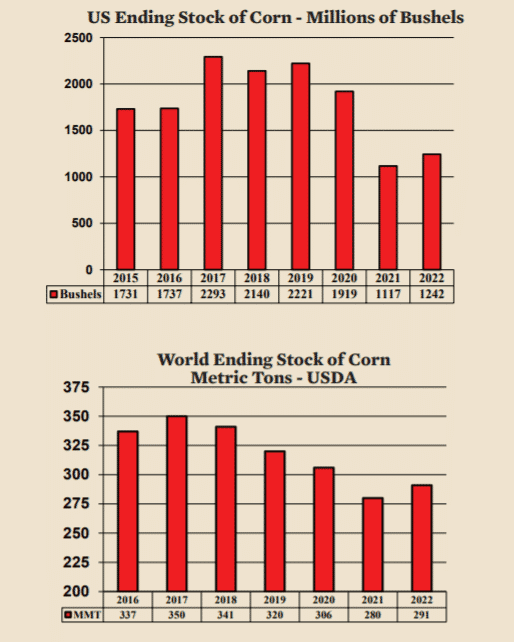

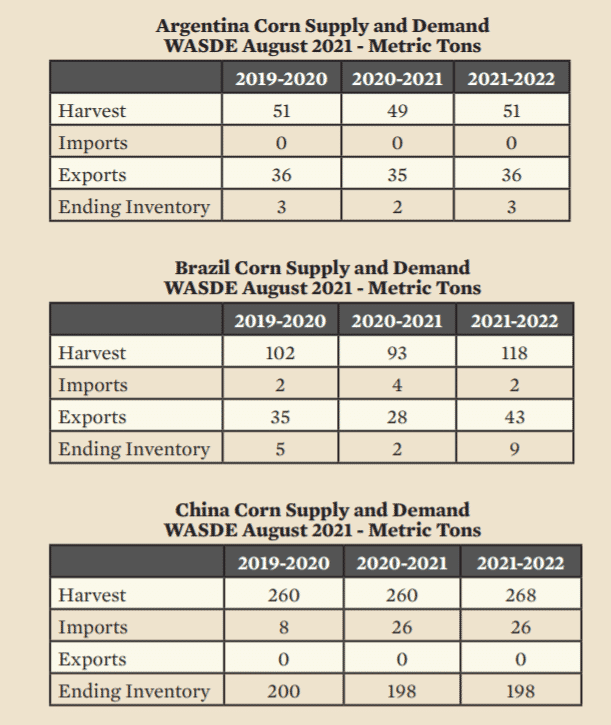

Efter en topp i maj, priset på majs gick ner och sedan i sidled. Slutlagret är lågt för i år och nästa år. Förra skördeåret, 2019-2020, slutade med en inventering i USA på 1,9 miljarder bushels. Detta skördeår, 2020-2021, slutlagret kommer att vara endast 1,1 miljarder bushels. En stor del av orsaken till detta fall var den plötsliga ökningen av exporten till Kina. För nästa år, Slutbeståndet förväntas bara stiga något till 1,2 miljarder bushels, vilket är en hausseartad siffra. Dock, andra siffror indikerar måttliga priser. Viktigast, Världsslutande lager är rikligt och förväntas öka nästa skördeår. Dessutom, det finns inga allvarliga problem i resten av världen som skulle tyda på en återuppvaknande tjurmarknad. Exporten från Argentina och Brasilien är stabil och medan importen från Kina kommer att vara hög nästa skördeår, de beräknas inte bli högre än detta skördeår.

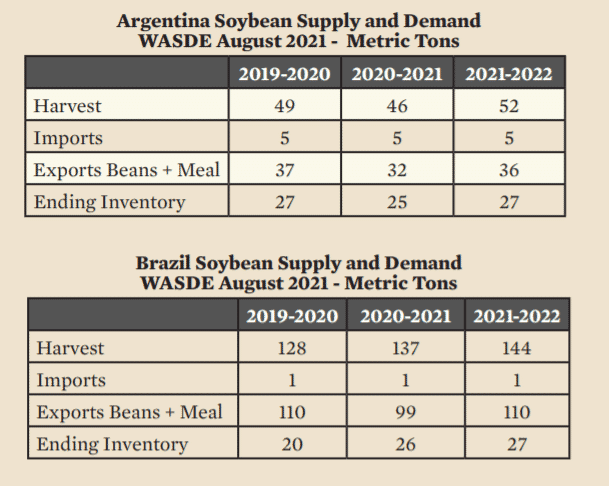

För att tjurmarknaden ska komma tillbaka, nya nyheter kommer att krävas. Med undantag för torka, det verkar inte finnas några viktiga nya haussenyheter. Som framgår av WASDE-rapporten, Den amerikanska majsexporten förväntas dämpas nästa skördeår medan foderantalet är stadigt att falla och skörden förväntas bli högre än förra året. Gårdspriserna väntas särskilt stiga under nästa skördeår. Det beror inte på att topppriset ännu inte kommer, utan snarare på att genomsnittet under nästa skördeår sannolikt kommer att överstiga genomsnittet under detta skördeår. Dessutom, USDA-prognosen för det genomsnittliga jordbrukspriset kan visa sig vara för högt. Medelpriset under skördeåret 2022-2023 kommer med stor sannolikhet att återgå till lägre nivåer.

Sojabönor

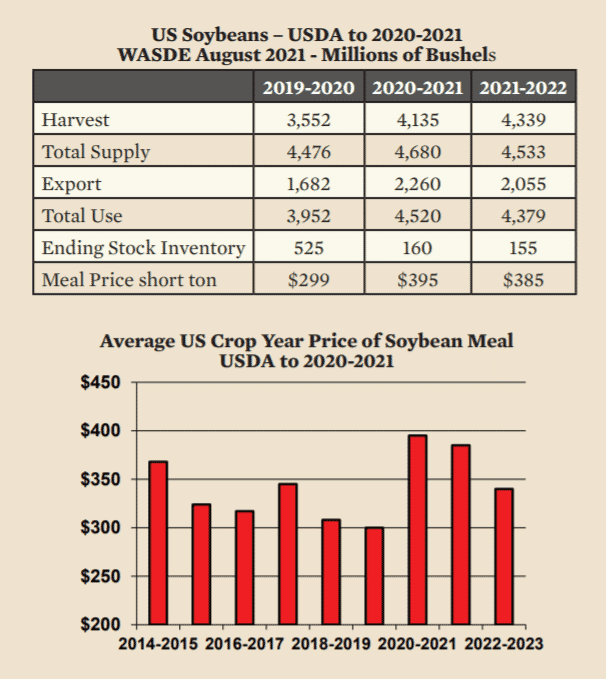

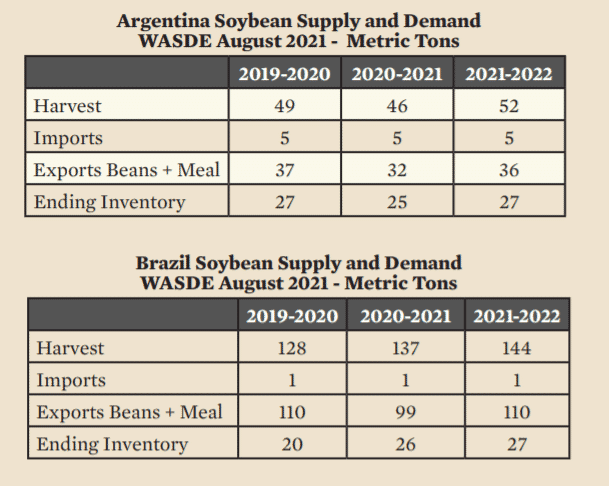

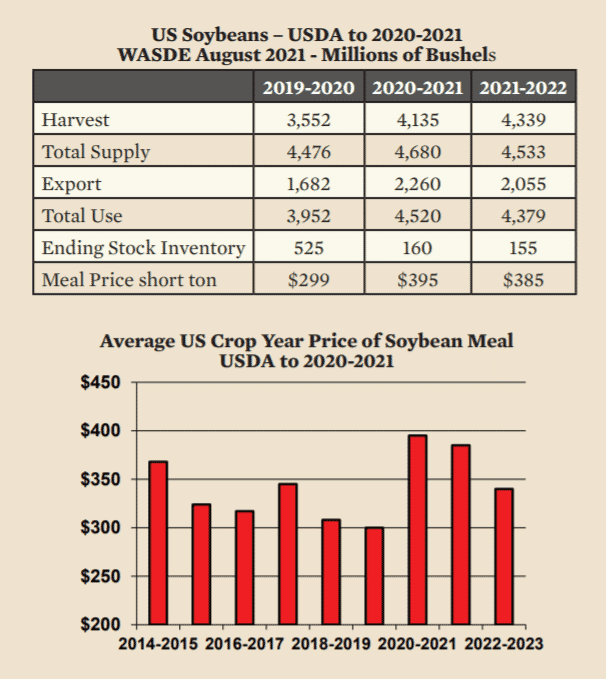

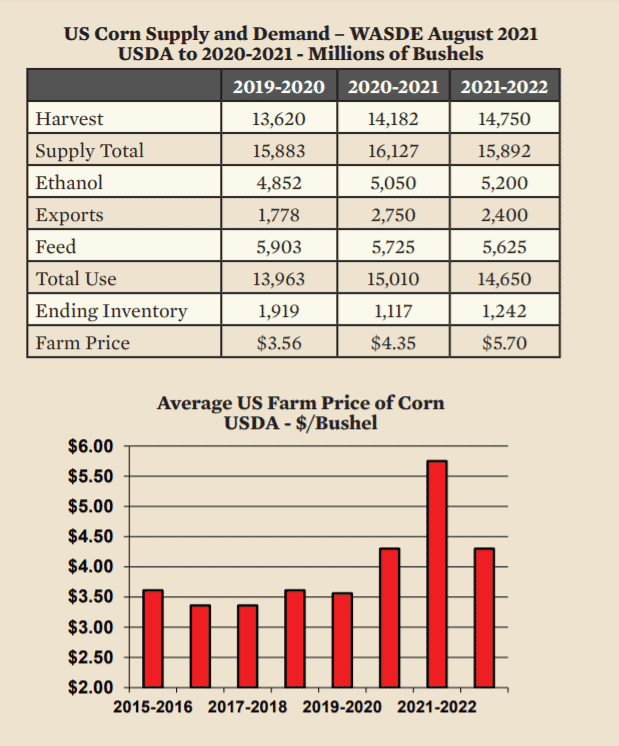

Som med majs, en stor del av anledningen till högre priser var ökad export till Kina för att föda en växande svinpopulation som återvände efter afrikansk svinpest. Den engångsökningen är över och priserna på sojabönsmjöl är nere från sina toppnivåer tidigare i år. Prisfallet hjälptes av höga priser på sojabönolja och av goda skördar på södra halvklotet. När priserna på sojabönolja är höga, måltid tenderar att sjunka när mer sojabönor krossas för oljan. Dessutom, Brasilien och Argentina producerar mycket mer sojabönor än USA, så en bra skörd på södra halvklotet säkerställer att det finns en gräns för hur höga priser på sojabönor kan stiga. Detta skördeår, Argentina och Brasilien producerade sammanlagt 183 miljoner ton (MMT) jämfört med 112 MMT producerade av USA. För nästa skördeår förväntas Argentina och Brasilien producera 196 MMT. Mer viktigt, Exporten från de två länderna förväntas öka från 131 MMT till 146 MMT (+15 MMT) nästa skördeår.

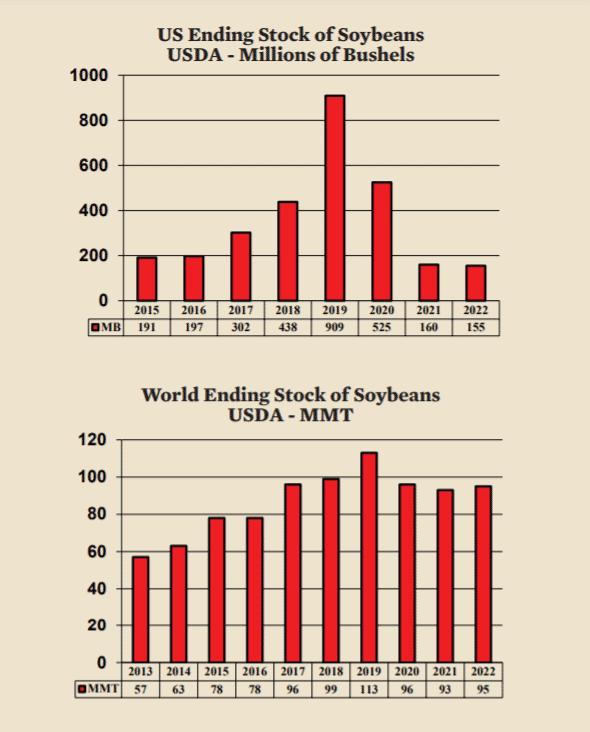

Även om USA inte dominerar världsproduktionen av sojabönor, låga slutaktier i USA har väckt oro. Slutbeståndet kommer att falla till det absoluta minimum av pipelinenivåer i slutet av denna månad (slutet av skördeåret) och knappast återhämta sig nästa år. Under tiden, världens slutlager är relativt högt och stabilt. Det genomsnittliga priset på sojamjöl detta skördeår är 100 USD högre än förra skördeåret. Dock, till skillnad från majs, det genomsnittliga priset nästa skördeår förväntas inte stiga utan snarare ligga kvar på nuvarande nivåer. Till sist, under 2022-2023, priserna förväntas falla till mer normala nivåer.